转售电的增值税处理,是很多企业纠结的问题。这里,我们以不动产租赁企业为例,进行一次实操层面的解读。

甲公司为不动产租赁企业,增值税一般纳税人,其房租符合简易计税条件,按照5%的征收率计算缴纳增值税。

租赁合同约定,租赁区域内水电费由承租方自行负担,并向甲公司缴付。

本月用电21594千瓦时,其中:承租商户用电18000千瓦时,公共区域等自用电3594千瓦时。

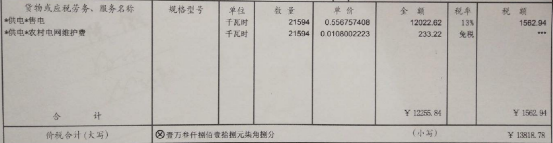

甲公司取得供电公司开具增值税专用发票1份,主要内容如下:

实务中,增值税处理将涉及以下几个问题:

一、甲公司向商户收取的电费是否缴纳增值税

根据《中华人民共和国增值税暂行条例》第六条规定,“销售额为纳税人发生应税销售行为收取的全部价款和价外费用,但是不包括收取的销项税额。”

因此,甲公司以自己的名义向承租方收取的电费,属于转售电业务,应当确认收入缴纳增值税。

如果供电公司将发票直接开给承租商户,甲公司代收电费时,将该发票转交商户的,属于代收代付,不缴纳增值税。

二、甲公司能否向承租户收取农村电网维护费

参照福建省税务局2018年10月《12366咨询热点难点问题集》答复,“农村电网维护费应由国网福建省电力公司及其下属各分公司负责收取,并按规定免征增值税。物业公司不应收取农村电网维护费,应按照物价部门核定的上网电价依照适用税率计算缴纳增值税。”

因此,甲公司向商户收取的电费应当按照全额计算缴纳增值税,而不能扣除农村电网维护费,也不能享受免征增值税优惠。

实操中,在电费不加价的前提下,为了确保租赁双方利益均不受损,建议甲公司以不含税单价合计数计算应收取的电费金额和税额。

三、甲公司取得的电费是否涉及进项税额转出

根据《增值税暂行条例》第十条(一)项规定,“用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产”的进项税额不得从销项税额中抵扣。

甲公司本月公共区域等自用电3594千瓦时,用于简易计税的不动产租赁项目,因此应当作进项税额转出。

四、甲公司进项税额转出是否依销售占比计算

根据《营业税改征增值税试点实施办法》(财税[2016]36号附件1)第二十九条规定,“适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额”

本案例中,甲公司不得抵扣的进项税额不属于“无法划分”,因此不适用上述“销售额占比”方法,而应当按照自用电3594千瓦时据实计算进项税额转出。计算过程如下:

转出进项税额=0.556757408元×3594千瓦时×13%=260.13元

可抵扣进项税额=0.556757408元×18000千瓦时×13%=1302.81元

五、甲公司转售电抵扣进项税额能否加计抵减

根据《关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)第七条规定,“自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额(以下称加计抵减政策)。

(一)本公告所称生产、生活性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务(以下称四项服务)取得的销售额占全部销售额的比重超过50%的纳税人。四项服务的具体范围按照《销售服务、无形资产、不动产注释》(财税[2016]36号印发)执行。”

加计抵减,对于纳税人行业的认定,以四项服务的销售额占比是否超过50%为标准,而对于销售额,并没有规定简易计税的销售额不纳入计算。因此,如果甲公司租赁业务的销售额超过全部销售额的50%,即属于现代服务业,其包括电费在内的进项税额可以享受加计10%的优惠政策。

六、甲公司收取电费能否开具增值税专用发票

甲公司向承租商户收取电费时,可以开具13%的增值税专用发票。

根据《关于非直供电力产品开具增值税专用发票有关问题的公告》(国家税务总局湖北省税务局公告2019年第5号)规定,如果甲公司为增值税小规模纳税人,而承租商户为一般纳税人,承租商户可以按规定提供《非直供电总分表单位电量电费分割单》等资料,向供电公司申请开具13%增值税专用发票。

重点领域

虚开增值税专用发票罪刑事辩护 骗取出口退税罪刑事辩护 走私逃税犯罪刑事辩护 税务渎职犯罪刑事辩护 隐匿销毁会计账簿犯罪刑事辩护特色服务

虚开普通发票罪刑事辩护 增值税进项留底骗税刑事辩护 虚开增值税专用发票刑事辩护 出口退税骗税犯罪刑事辩护 农产品收购发票虚开犯罪辩护代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199